美联储利率将升至6%? 交易员连续第三天大举押注

- 13

- 2023-02-09 04:00:19

- 201

人们对美联储政策的看法正在利率期权领域出现转变,本周出现了几个押注美联储基准利率将达到6%的大赌注,比目前的普遍预期高出近一个百分点。

他们背后的想法与过去两个月的一个信条背道而驰:美联储在过去一年加息8次后,其紧缩周期已接近尾声。人们认为,利率已经高到足以引发经济衰退,这将要求央行在今年逆转方向。

但上周五公布的1月份就业数据挑战了这一观点,美联储官员本周的言论进一步削弱了这一观点。现在,再加息一两次之后的暂停似乎并不是板上钉钉的事情。

周二,一名交易员积累了大量期权头寸,如果美联储在9月前继续收紧政策,他将获利1.35亿美元。周三,同样结构的买盘仍在继续,此外还有以不同方式进行的类似押注。

芝加哥商品交易所的初步未平仓数据证实,周二有1800万美元押注于9月份到期的有担保隔夜融资利率(Secured Overnight Financing Rate)期权,目标利率为6%。这几乎比目前计入利率掉期的5.1%水平高出了整整一个百分点。

周二整个交易时段,对该头寸的买盘一直在持续,不过在美联储主席鲍威尔暗示最新月度就业数据可能需要比此前预期更严格的紧缩政策后,该头寸在下午通过大宗交易大幅上升。周三,更多的人蜂拥而至。

尽管美联储放缓了自上世纪80年代初以来最快的紧缩周期,但这是一系列没有显示出停止迹象的豪赌中的最新一例。上个月,SOFR期权押注创造了芝加哥商品交易所集团(CME Group)的历史,创下了该交易所所有产品有记录以来最大的资金流入。

根据计算,如果政策利率在5.6%左右,这项交易将盈亏平衡,如果美联储将利率提高到5.8%,这项交易将获利6000万美元。目前,隔夜指数掉期显示,该利率在7月份达到5.19%左右的峰值。

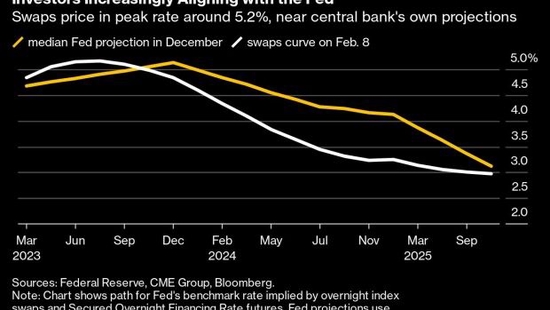

投资者已经在期待新的利率预测——央行将在3月下一次政策会议后发布的所谓“点阵图”——可能会显示什么,现在市场与12月发布的最后一组预测一致。

几位官员将在周三发表讲话,其中包括纽约联邦储备银行行长约翰·威廉姆斯,他表示,12月的前景“似乎仍然是我们今年需要采取行动的非常合理的观点”。

Janus Henderson Investors驻加州科罗纳德尔马的全球债券投资组合经理英格伦说,这种观点能否维持到3月份,将取决于从现在到3月份公布的通胀数据。

“市场已经回到了美联储目前的峰值和最终利率水平。问题是:他们会修改这些点吗?”英格伦说。

发表评论