市值刚回10000亿!招行业绩就来了

- 13

- 2023-01-14 01:40:07

- 261

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中国基金报记者 南深

虽然经历多事之秋,但2022年招商银行果然如公司此前公告所述,保持了“经营业绩稳定”。1月13日晚,公司发布业绩快报,2022年实现营业收入3447亿元,同比增长4.08%,实现归母净利润1380亿元,增速15.08%,这一增速比2022年三季报加快近1个百分点。

招行这份业绩快报,有两个关键指标变化明显。一是作为“零售银行之王”,公司非利息净收入却出现罕见下降,2021年该指标为增长超过20%。二是存款突破7.5万亿元,增速高达18.73%,为自2015年以来近八年的最快增速。

同在13日晚,苏南的两家农商行无锡银行和常熟银行也发布了业绩快报,净利润增长均比去年三季报加速,略超市场预期。

果然“经营业绩稳定”

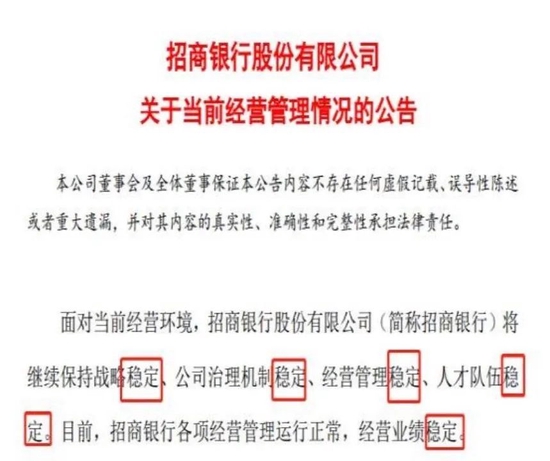

净利增15%总资产首破10万亿

2022年10月13日晚,在没有明确的重大事项情况下,招商银行罕见发了一则“关于当前经营管理情况”的公告。在这条短短两百多字的公告中,“银行茅”5次提到了稳定,即“战略稳定、公司治理机制稳定、经营管理稳定、人才队伍稳定”,以及“经营业绩稳定”。

从此次发布的2022年业绩快报来看,招行果然总体保持了“经营业绩稳定”。

具体来看,2022年招行实现营业收入3447.84亿元,同比增加135.31亿元,增幅4.08%;利润总额1650.92亿元,同比增加169.19亿元,增幅11.42%;归属于公司股东的净利润1380.12亿元,同比增加180.9亿元,增幅15.08%。值得一提的是,招行15.08%的净利润增速比2022年三季报略微加速,但与2021年全年23%的增速相比有所下滑。

资产负债表方面,截至2022年12月31日,招行资产总额10.14万亿元,较上年末增加8880.59亿元,增幅9.6%,资产总额历史首次突破10万亿大关。负债总额91824.27亿元,较上年末增加7990.87亿元,增幅9.53%。

资产质量方面,不良贷款率0.96%,较上年末增加0.05个百分点;拨备覆盖率450.79%,较上年末减少33.08个百分点;贷款拨备率4.32%,较上年末减少0.10个百分点。

对这一业绩,东财股吧多数投资者认为业绩略超预期,也有的认为低于预期。有网友称,“从来都是这么优秀的业绩,在熊市里一样弃如敝履”“净利润大增15%,超预期”,亦有网友表示“不及预期,中间业务非利息收入竟然下降”。

截至2022年三季度末,招行有股东64万户。股价方面,从2021年中到2022年10月底,招行持续下跌,股价一度腰斩,但从去年11月至今两个半月时间已经大幅反弹超40%。

非利息净收入罕见负增长

存款大增近19%

中国基金报记者注意到,招行这份业绩快报也两个关键指标出现显著变化,可谓一忧一喜。

“忧”的是,作为中国最出色的零售银行,招商银行的非利息净收入罕见出现了负增长。

2022年公司的“非利息净收入”为1265.49亿元,而2021年该指标为1273.33亿元,轻微下降8亿元,降幅约0.62%。要知道,2021年招行的非利息净收入为同比大幅增长21.13%,贡献了37.67%的总营业收入。

“喜”的是公司的客户存款出现了大幅增长。

2021年招行客户存款总额6.35万亿,而2022年一举突破7.5万亿达到7.54万亿,增速高达18.74%。

根据东方财富chioce数据统计,这一存款增速为自2015年以来最快,2015年至2021年,招行存款增速分别为8.09%、6.45%、6.9%、8.94%、10.1%、16.19%和12.73%。而过去十年,只有2014年招行的存款增速(19.07%)超过了2022年,但彼时的基数只有2.78万亿,与如今的规模不可同日而语。

这一情况跟2022年整个中国存款增速明显抬升的状况似乎也一定程度“吻合”。

1月10日,中国人民银行公布的2022年金融统计数据报告显示,全年人民币存款增加26.26万亿元,同比多增6.59万亿元,其中住户存款增加17.84万亿元。新增的存款主要是由居民贡献,其中相比2021年度,居民存款和企业存款合计多增了9.27万亿元,居民储蓄存款大幅多增了7.94万亿元。

两农商行业绩也略超预期

券商看好银行股估值修复

1月13日晚,无锡银行和常熟银行也公布了2022年业绩快报,净利润增速也比去年三季报小幅加快。

2022年度,无锡银行营业总收入44.81亿元,增幅3.04%,归属于上市公司股东的净利润20.01亿元,增幅26.65%。2022年三季报,无锡银行净利润增速为20.73%。

截至2022年末,无锡银行总资产2115.49亿元,增幅4.85%,总贷款1286.09亿元,增幅9.17%,总存款1726.84亿元,增幅10.14%,归属于上市公司股东的所有者权益193.86亿元,增幅22.74%,不良贷款率0.81%,较年初减少0.12个百分点,拨备覆盖率552.74%,较年初增加75.55个百分点。

2022年度,常熟银行实现营业收入88.08亿元,同比增长15.06%;归属于本行普通股股东的净利润27.44亿元,同比增长25.41%。2022年三季报,常熟银行净利润增速为25.23%

截至2022年末,常熟银行总资产2878亿元,较年初增长16.72%;总贷款1934.33亿元,较年初增长18.82%;总存款2134.45亿元,较年初增长16.81%;不良贷款率0.81%,与年初持平;拨备覆盖率536.86%,较年初提升5.04个百分点。

平安证券分析师黄韦涵、袁喆奇近日发布研报认为,银行板块估值处于底部,积极看好修复机会。

静态对比海外银行估值,其认为国内板块低估主要源自市场对于资产质量的悲观预期,但近期政策持续调整优化将极大缓解市场的担忧情绪,预计过度折价有望迎来修复。其表示,当前我国银行板块静态PB仅0.54x,估值处于历史绝对低位,且尚未修复至疫情前水平,对应隐含不良率超15%,机构与北上资金持仓也均处于历史低位。个股推荐两条主线:1)以招行、邮储为代表的估值受损有待修复的优质零售银行;2)成长性优于同业的优质区域性银行(宁波、苏州、成都、江苏、长沙)。

天风证券郭其伟则表示,银行资产质量演变的核心关注点在涉房贷款方面,原因一是房地产行业表内外资产在银行信用敞口中占比较大;二是银行抵押品价值也主要与房地产相关。本次政策体现了监管层维护房地产平稳发展的导向,有利于银行资产质量的稳定;同时,稳地产需求侧政策接续,对于修复居民的资产负债表、恢复终端需求都有非常积极的意义。

郭其伟称,政策底是银行超额收益行情启动的主要时间点,建议重点关注前期估值受制于地产风险的银行和经济发达区域的优质中小行,推荐宁波银行、招商银行、兴业银行、邮储银行、常熟银行。

发表评论